автордың кітабын онлайн тегін оқу Экономический словарь

А. И. Архипов [и др.]

Экономический словарь

2-е изд., перераб. и доп.

К ЧИТАТЕЛЮ

Второе издание Экономического словаря, предлагаемое читателю, по сравнению с первым изданием включает большой массив новых терминов, которые прочно вошли в экономический оборот, стали неотъемлемой частью языка современной экономики. Это продиктовано бурным развитием новых экономических процессов, происходящих в мировой экономике, в частности процесса ее глобализации.

Современная российская экономика кардинально отличается от экономики ушедшего столетия. Она ставит перед собой совершенно иные цели и решает новые задачи. В этих условиях теория и практика, естественно, обогатились и продолжают обогащаться целым рядом новых категорий и понятий. В настоящее время особо актуальными стали термины и понятия, связанные с фондовым рынком, управлением рисками, банковским делом, валютным регулированием, внешними экономическими связями и, наконец, термины и понятия, появившиеся в связи с финансово-экономическим кризисом.

В этой связи предлагаемое читателю второе издание Экономического словаря представляет собой нечто большее, чем традиционный словарь, содержание которого обычно ограничено лишь самыми необходимыми пояснениями терминов. В нем не только дается более расширительное толкование приведенных терминов и понятий, в том числе и используемых в учебном курсе, но и раскрываются многие экономические события, факты, явления, происходящие в современной России. При этом авторы стремились проиллюстрировать их конкретными примерами и последними статистическими данными, характеризующими положение дел в той или иной сфере экономической деятельности. Вместе с тем это и не экономическая энциклопедия, где большое место обычно занимают биографические справки и ссылки на авторитеты. Главной задачей авторов было раскрыть современное содержание наиболее важных и часто употребляемых экономических терминов, обеспечить простоту изложения, ясность толкований, памятуя, что четкость и ясность в определениях - фундаментальная основа четкого и ясного мышления. Позаботились авторы и об удобстве пользования словарем: поиск термина или понятия производится не только по ключевому слову, но и по устоявшемуся, широко употребляемому в практике словосочетанию.

К работе над экономическим словарем были привлечены ведущие специалисты академической и вузовской науки. Его авторами являются ученые Института экономики Российской Академии наук, преподаватели экономических дисциплин ряда московских вузов - Московского государственного университета им. М. В. Ломоносова, Московского института радиотехники, электроники и автоматики и др. Они стремились создать такое справочное пособие, которое могло бы оказать серьезную помощь студенту в освоении базовых закономерностей развития экономики, ознакомлении с новыми явлениями и процессами в экономической жизни, прежде всего России, быть полезным при подготовке к экзаменам и зачетам.

Профессор А. Архипов

А

АВАЛЬ - вексельное поручительство в виде гарантийной записи, по которому лицо, давшее такое поручительство (авалист), принимает на себя ответственность перед владельцем векселя за выполнение обязательств каким-либо из лиц, подписавших вексель: акцептантом, векселедателем, индоссантом. Аваль представляет собой форму гарантии платежа банком или иной кредитной организацией. Аваль устойчиво работающей кредитной организации повышает надежность векселя, облегчает вексельное обращение и превращает переводной вексель (тратту) в платежное средство, легко обращаемое в наличные деньги.

АВАНС - денежная сумма или иная материальная ценность, выдаваемая или перечисляемая предприятием в счет предстоящих платежей за поставляемые товары или оказываемые услуги. Аванс составляет обычно 10-40% общей стоимости договора и имеет следующие значения: 1) средства, выплачиваемые рабочим и служащим в середине месяца в счет причитающейся им заработной платы за текущей месяц; 2) средства, выдаваемые работником государственных предприятий и частных лиц на компенсационные расходы по служебным командировкам, в связи с переходом на работу в другую местность, под отчет для оплаты услуг транспорта и связи; 3) суммы, выдаваемые банками, экспортными и импортными фирмами под товары и товарные документы; 4) средства, перечисляемые заказчиком подрядным строительным организациям за выполнение каких-либо строительно-монтажных работ.

АВАНСИРОВАНИЕ - предоставление аванса, выдача денежных средств в счет предстоящих расходов.

АВИЗО (итал. avviso, англ. advice - сообщение, уведомление) - извещение, посылаемое одним контрагентом другому, об изменениях в состоянии взаимных расчетов, о переводе денег, посылке товаров или расчетов с третьими лицами. Применяются в бухгалтерской, банковской, коммерческой практике. Могут также применяться при взаимных и внутриведомственных расчетах с дочерними предприятиями, между предприятиями и банками. Авизо могут быть почтовыми и телеграфными. Авизо оформляется на специальном бланке, где указывается номер, дата записи операции, характер совершаемой операции, сумма, основания операции, наименование юридических лиц, участвующих в расчетах, их адреса. Авизо используется банками для уведомления своих клиентов о движении денежных сумм по их счетам, об открытии аккредитивов, выставляемых переводных векселях или чеках, об отгрузке поставщиками товаров или переводе денежных сумм. Различают авизо дебетовое — документ, посылаемый организацией какому-либо лицу, в котором сообщается, что он должен организации сумму, указанную в документе, и авизо кредитовое — извещение банком клиента о кредитовой записи по его счету. В качестве авизо могут служить и копии платежных поручений, другие бухгалтерские и банковские документы.

АВИСТА — надпись на векселе или каком-либо другом документе денежных расчетов, подтверждающая, что оплата этого документа должна быть произведена по его предъявлении.

АВТАРКИЯ — экономический режим страны, предполагающий ее самообеспечение и отсутствие торгового обмена с другими странами. Введение автаркии в данном экономическом пространстве полностью исключает любые торговые обмены.

В международных отношениях используется как стремление проводить изоляционную политику. Для достижения этой цели требуется строгая регламентация рынка, постоянный поиск возможностей для удовлетворения потребностей исключительно за счет собственных средств страны. Политика автаркии отражает, как правило, нездоровое состояние экономики, основывается на болезненно обостренном чувстве патриотизма, желании избежать превращения экономики в придаток мировой экономики. Политика автаркии проводилась в разные годы разными странами (Германия, СССР, Италия и др.)

Автаркия противоречит закономерностям развития мировой экономики, снижает ее эффективность, обусловливает хозяйственную отсталость.

АВТОРСКИЙ ГОНОРАР -вознаграждение, выплачиваемое автору (или его наследникам) за использование произведения науки, литературы или искусства.

Выбор ставки авторского гонорара производится на основе соглашения автора с организацией, использующей его произведение, и фиксируется в самом договоре. Возможна выплата автору аванса, если это оговорено в договоре. За каждый вид использования произведения выплачивается особый авторский гонорар, независимо от выплаты вознаграждения за другие виды использования. Между соавторами авторский гонорар распределяется по их соглашению. Если такое соглашение не достигнуто, то споры соавторов рассматриваются в суде.

АВУАРЫ1 - имущество, достояние. Выступают в разных формах: 1) ликвидные активы (денежные средства, чеки, векселя, переводы, аккредитивы), которыми производятся платежи и погашаются обязательства; 2) средства банка в иностранной валюте, находящиеся на его счетах в иностранных банках-корреспондентах; 3) иностранные авуары -принадлежащие какому-либо государству и размещенные за его пределами денежные средства и ценные бумаги в иностранной валюте. Иностранные авуары подчиняются законодательству страны, в которой они хранятся, и при валютных ограничениях могут быть блокированы и даже конфискованы.

АГЕНДА (англ. agenda - букв.: повестка дня) - перечень вопросов, подлежащих обсуждению на совещании, деловой встрече; рассылается участникам заблаговременно.

АГЕНТ - официальный представитель фирмы, выполняющий посреднические функции. Агент обычно является юридическим или физическим лицом. Агентами являются: брокеры, дилеры, комиссионеры, маклеры, личные представители, адвокаты, фонд-менеджеры. По объему полномочий агенты бывают с правом и без права заключения сделки от имени и за счет принципала (глава, хозяин).

АГЕНТСТВО - учреждение, выполняющее какие-либо поручения юридических и физических лиц. Существуют различные типы агентств: торговые, промышленные, банковские, маркетинговые и др. По своей сути агентство является посредником между производителем продукции или услуг и потребителем. Например, рекламное агентство выступает посреднической организацией, которая представляет своим клиентам услуги по организации и осуществлению рекламы в прессе, на радио и телевидении. Агентство существует на средства от комиссионного вознаграждения со стороны владельцев средств массовых коммуникаций, а также за счет гонораров, получаемых от рекламодателей. Агентство торгово-промышленного предприятия занимается сбытом продукции. Его главная задача — найти потребителя продукции и получить от него доход. Агентство банка выполняет функции отделения главного банка. Агентство по оказанию маркетинговых исследований осуществляют мероприятия по продвижению товара на рынки.

В рыночной экономике широкое распространение получили агентства по найму, торговле недвижимостью, трудоустройству.

АГЕНТСТВО ПО СТРАХОВАНИЮ ВКЛАДОВ ФИЗИЧЕСКИХ ЛИЦ В БАНКАХ РФ — организация, определяющая порядок выплаты возмещения по вкладам, регулирует отношения между Банком РФ, Агентством и органами исполнительной власти РФ в сфере отношений по обязательному страхованию вкладов физических лиц в банках.

АГРАРНЫЕ ОТНОШЕНИЯ — экономические отношения, складывающиеся в сельском хозяйстве в связи с владением и использованием земли и других средств сельскохозяйственного производства. Ключевым звеном аграрных отношений выступают рентные отношения, возникающие между землевладельцами, арендаторами и работниками по поводу производства, распределения и использования избыточного прибавочного продукта.

Характер аграрных отношений определяется: господствующим социально-экономическим строем, уровнем развития производительных сил, сложившимися традициями. В переходной экономике России осуществляются комплексные аграрные реформы. Они включают: денационализацию земли, передачу ее в частную собственность непосредственных производителей, введение купли-продажи земли под контролем и регулирующим воздействием государства, создание для этого соответствующей инфраструктуры и др. В процессе этих и других преобразований в стране создаются основы для формирования в аграр-но-промышленном комплексе смешанной экономики и адекватных ей аграрных отношений.

Становление рыночной системы аграрных отношений ведет к формированию новой социальной структуры сельского хозяйства с преобладанием частных предпринимательских звеньев аграрного рынка. Крупные, средние и мелкие хозяйства агробизнеса, включая кооперативные организационно-правовые формы, ориентируют свою деятельность на самоокупаемость, достижение высокой рентабельности. В то же время особые условия воспроизводства в сельском хозяйстве, связанные с действием природных факторов, повышенными рисками, низкой инвестиционной привлекательностью отрасли для частного капитала, обуславливают необходимость государственного регулирования аграрных отношений в форме прямой бюджетной поддержки закупочных цен и оптимальной доходности сельскохозяйственных предприятий. Рациональное сочетание их предпринимательской деятельности с целевой протекционистской поддержкой субъектов агробизнеса придает аграрным отношениям устойчивость развития и гарантирует продовольственную безопасность страны.

АГРЕГИРОВАНИЕ - соединение отдельных единиц или данных в единый показатель. Например, все цены индивидуальных товаров или услуг образуют общий уровень цен.

АГРЕГИРОВАНИЕ РЫНКА - процесс выбора маркетинговой стратегии фирмой (организацией, предприятием) для своей деятельности на конкретном типе рынка - товарном, валютном, кредитном, сервисного обслуживания, жилья и т. д.

Агрегирование рынка осуществляется фирмой (предприятием, организацией) на основе анализа ряда значимых для данной фирмы экономических, социальных, географических и прочих факторов и признаков с целью определения приоритетных сфер маркетинговой деятельности и выработки схем наиболее целесообразных маркетинговых мероприятий. Например, при агрегировании валютного рывка к анализируемым факторам и признакам будут отнесены следующие показатели: тип валюты, регион, социальные характеристики потребителей, экономические и политические мотивы потребительского поведения. При агрегировании товарного рынка для конкретного вида потребительской продукции в конкретном регионе будут учитываться: социальный и демографический состав населения региона; прогноз изменения демографической ситуации; масштабы реализации аналогичных видов продукции; анализ торговой базы и инфраструктуры данного регионального рынка; потребительские традиции населения; перспективы изменения покупательной способности населения.

Основными методами анализа, которые применяются при агрегировании рынка, являются: поведенческий подход, заключающийся в оценке поведения группы вероятных потребителей товаров или услуг на основе их поведенческих особенностей - реакции на предложение товара (услуги), характер использования товара (услуги); демографический подход, предполагающий характеристику возможных потребителей — возраст, пол, размер семьи, уровень доходов, род занятий, национальность, а также оценку потребительской традиции и уровень вариативности потребительских приоритетов; географический подход, учитывающий сочетание поведенческого и демографического подходов для конкретного региона с учетом различных предпочтений потребителей, определяемых географическими характеристиками данного региона.

АГРОПРОМЫШЛЕННЫЙ КОМПЛЕКС (АПК) — совокупность связанных между собой общественным разделением труда отраслей экономики, обеспечивающих воспроизводство продуктов питания и промышленных предметов потребления из сельскохозяйственного сырья в соответствии с потребностями общества и спросом населения. В состав АПК входят три основные сферы: I сфера включает отрасли, снабжающие сельское хозяйство и другие сферы комплекса средствами производства, сельское строительство и др.; II сфера — собственно сельское хозяйство; III сфера, в которую входят отрасли, осуществляющие заготовку, транспортировку, переработку, хранение и сбыт конечной продукции комплекса. В развитом АПК формируется IV сфера, включающая отрасли производственной, социальной, сервисной, научной, информационной и другой инфраструктуры, которые сами непосредственно не создают продукта, но необходимы для его создания и нормального эффективного функционирования АПК.

В структуре АПК существуют два крупных подкомплекса: 1) по производству и реализации продуктов питания, который образует продовольственный комплекс (ПК); 2) по производству и реализации промышленных предметов потребления из сельскохозяйственного сырья. В АПК формируются специализированные отраслевые подкомплексы по производству и реализации хлопка, льна, плодов и овощей, винограда и вина, молока, мяса и других однородных продуктов. Первичным звеном АПК на микроуровне, образующим его основу, являются различные предприятия: товарищества, кооперативы, агропромышленные объединения, агрофирмы, ЛПХ, крестьянские (фермерские) хозяйства и др. Данные предприятия, имеющие отраслевую и многоотраслевую структуру, образуют в совокупности территориальные комплексы. Развитие АПК, совершенствование его отраслевой и территориальной структуры способствуют более рациональному размещению производства, комплексному и эффективному использованию ресурсов, улучшению конечных результатов его функционирования, обеспечению продовольственной безопасности страны.

В развитых странах на АПК приходится значительная часть работников, основного и оборотного капитала, ВВП. Именно от масштабов АПК, совершенства его структуры и эффективности функционирования во многом зависят повышение уровня жизни населения и обеспечение продовольственной безопасности.

АДАПТАЦИЯ В МАРКЕТИНГЕ - процесс согласования интересов, задач и притязаний фирмы (предприятия, организации) и окружающей ее социально-экономической среды. Адаптация в маркетинге является одним из основных условий, обеспечивающих устойчивое развитие и существование фирмы (предприятия, организации).

Процесс адаптации в маркетинге осуществляется в двух взаимосвязанных направлениях: 1) адаптивное направление ориентация деятельности фирмы (предприятия, организации) на запросы и интересы потребительской среды; формирование приемов и методов работы, организационной структуры, механизма управления деятельностью фирмы с позиции максимального удовлетворения интересов потребительской среды; определение эффекта удовлетворения потребительских интересов на каждой из фаз цикла деятельности фирмы - от зарождения идеи создания товара (услуги) до ее реализации в производстве, продвижения до конечного потребителя, сервисного обслуживания и т. д.; адаптация товаров (услуг), производимых фирмой, к привычкам и вкусам потребительской среды (учет традиций, выделение из массива товаров-конкурентов и т. д.); 2) адаптирующее направление - изменение традиционных и формирование новых потребностей, запросов и вкусов потребительской среды в интересах фирмы (предприятия, организации); создание положительного имиджа фирмы; формирование положительного, престижного образа продукции (услуг) фирмы.

Основным условием адаптации в маркетинге является постоянное согласование «адаптивной» и «адаптирующей» деятельности фирмы в зависимости от конкретной ситуации на потребительском рынке.

АДМИНИСТРАТИВНО-УПРАВЛЕНЧЕСКИЕ РАСХОДЫ - составная часть накладных расходов. Направляются на содержание аппарата управления предприятия и центральных функциональных служб (бухгалтерии, отделов маркетинга, управления финансами, кадрового и т. д.). Особенностью этих расходов является то, что они не могут быть отнесены на счет производства какой-либо конкретной продукции, а включаются в себестоимость всех выпускаемых предприятием товаров пропорционально другим расходам. Разумное сокращение административно-управленческих расходов — резерв снижения общих издержек производства и обращения, условие роста эффективности, конкурентоспособности экономики.

АДМИНИСТРАТИВНЫЙ РЕСУРС — совокупность использования властных полномочий чиновниками различных уровней управления для достижения поставленных задач в сфере экономики и политики.

АДМИНИСТРАЦИЯ (от лат. administratio управление, руководство; англ. administration) — органы исполнительной власти на какой-либо территории. Можно выделить федеральную, региональную и местные администрации. Федеральная администрация государственные органы исполнительной власти, обеспечивающие реализацию законов и постановлений законодательных органов. К ней в РФ относится Правительство, а также Администрация Президента. Региональная администрация система исполнительных органов на уровне субъектов Федерации. К ним относятся краевая, областная администрации, а также правительственные структуры регионального уровня. Местная администрация — органы, занимающиеся управлением на местах. При этом следует учитывать, что органы местного самоуправления не входят в состав администрации, т. п. они ответственны перед населением, а не вышестоящими органами.

Персонал исполнительного органа предприятия, осуществляющий оперативное руководство. В администрацию предприятия входят: руководитель, его заместитель, главный бухгалтер, экономист, ведущие менеджеры и т. д.

АЗИАТСКИЙ БАНК РАЗВИТИЯ (АзБР) (Asian Development Bank) учрежден по решению Экономической комиссии ООН для стран Азии и Дальнего Востока в 1965 г. Основная задача банка — стимулирование экономического роста и участие в ускорении экономического развития развивающихся государств — членов АзБР. Соглашение о создании АзБР вступило в силу 22 августа 1966 г., когда оно было ратифицировано правительствами 15 стран. К 1987 г. его членами являлись 47 государств, 30 из которых находятся в Азиатском регионе. Членство в АзБР открыто для членов и ассоциированных членов Азиатско-Тихоокеанской комиссии ООН по экономическим и социальным проблемам, а также для других стран региона и развитых стран - членов ООН.

Банковские операции финансируются из двух главных источников: обычных источников капитала и специальных средств. Обычные источники капитала поступают как выплачиваемая доля капитала от стран - членов АзБР как заимствования на мировом рынке капитала, а также как доход от инвестиций. Специальные средства поступают в виде взносов от развитых стран-членов, дохода от специальных фондов, ссуд и инвестиций, а также сумм, переводимых из обычных источников капитала по специальному решению совета директоров банка. Специальные средства АзБР составляют окно «льготных ссуд» по низким ставкам процента для удовлетворения потребностей небольших и более бедных стран-членов.

АККРЕДИТИВ - поручение банку о выплате определенной суммы денежных средств физическому или юридическому лицу при выполнении указанных в аккредитивном письме условий. Могут открываться следующие виды аккредитивов: денежный - именной документ, выдаваемый банком лицу, внесшему определенную сумму и желающему получить ее полностью или частями в другом городе и в течение определенного времени; товарный -применяется как форма безналичных расчетов; отзывной, который может быть аннулирован в период действия стороной, открывшей его; безотзывной - который не может быть аннулирован или изменен без согласия заинтересованных сторон. В аккредитиве должно указываться, является он отзывным или безотзывным.

Аккредитив подтвержденный -имеет дополнительную гарантию другого банка, который берет на себя обязательство оплачивать все расчетные документы в случае, если банк-эмитент по тем или иным причинам откажется совершить платеж. Аккредитив неподтвержденный не имеет такой гарантии. Аккредитив револьверный - автоматически пополняемый по мере его использования в пределах установленной общей суммы лимита и срока его действия. Аккредитив переводной может быть использован полностью или частично другими лицами.

АКТ - 1) официальный документ, имеющий юридическую силу; 2) единичное действие, поступок. В зависимости от статуса органа, его принявшего (выпустившего), акты разделяются на государственные, региональные и ведомственные.

АКТИВНЫЕ ОПЕРАЦИИ БАНКОВ — операции, посредством которых банки размещают имеющиеся у них средства (покупка ценных бумаг, выдача ссуд).

АКТИВЫ — совокупность принадлежащих хозяйствующему субъекту собственного имущества и дебиторских счетов. Активы предприятия представляют собой то, что оно построило, оборудование, которое закупило, запасы, которые сделало, а также денежные суммы, причитающиеся ему от клиентов (их долговые обязательства) или находящиеся непосредственно в его собственной кассе либо на депозите в банке. Чистые активы — сумма активов после вычета их них суммарных обязательств. Чистые текущие активы — разница между текущими активами и текущими обязательствами.

АКТИВЫ АКЦИОНЕРНОГО ОБЩЕСТВА — все средства, имеющие денежную оценку и находящиеся в распоряжении акционерного общества. Активы делятся на материальные и нематериальные. К материальным относятся товарно-материальные ценности, оборудование, транспортные средства, недвижимость и т. д. К нематериальным — финансовые средства, репутация общества, капитализированные права (торговая марка, авторские права, патенты, франшизы и т. п.), привилегии, льготы, лицензии и т. д.

В активах акционерного общества первостепенное значение имеют чистые активы. Они определяются как разность между суммой балансовой стоимости всех активов общества и суммой его обязательств. Показатель чистых активов общества контролируется государством. Так, если два года подряд этот показатель оказывается меньше уставного капитала общества, то оно обязано соответственно уменьшить уставный капитал. Если же чистые активы оказываются меньше тысячекратной (для открытых акционерных обществ) или стократной (для закрытых акционерных обществ) минимальной месячной оплаты труда, то такие общества должны принять решение о своей ликвидации. Размер минимальной оплаты труда принимается тот, который существовал в момент регистрации общества.

АКТИВЫ БАНКА — имеющиеся в распоряжении банка ресурсы. Подразделяются на приносящие доходы и не приносящие их. К активам, не приносящим доходов, относятся денежные средства в кассе, на корреспондентском и резервном счетах, а также основные средства, материалы, нематериальные активы банка и иммобилизованные (отвлеченные из оборота) собственные средства. Активы, приносящие доходы, подразделяются на учетно-ссудные и банковские операции. Приумножение активов банка осуществляется за счет проведения активных операций: выдача кредитов, инвестиционные операции, оказание услуг клиентам банка, прочие активные операции, способствующие получению прибыли.

АКЦЕПТ — согласие на оплату или гарантирование оплаты денежных, товарных или расчетных платежных документов. Различают положительный и отрицательный акцепты. При положительном оплата платежного требования поставщика производится только при письменном согласии покупателя. В этом случае плательщик обязан в течение установленного срока возвратить в банк платежное требование — поручение с отметкой об акцепте. При отрицательном акцепте платежное требование считается акцептованным, если в течение срока акцепта покупатель не отказался от оплаты («молчаливый» акцепт).

АКЦИЗЫ — косвенные налоги, включаемые в цену товара и оплачиваемые покупателем. Суммы акцизов вносят в бюджет находящейся на территории РФ организации и предприятия, которые реализуют произведенные или подакцизные товары. Акцизами облагаются следующие товары (продукция): спирт этиловый из всех видов сырья, спирт винный, водка, ликероводочные изделия, коньяк, шампанское (вино игристое), вино натуральное, другие алкогольные напитки, пиво, табачные изделия, ювелирные изделия, бензин автомобильный, легковые автомобили (кроме автомобилей с ручным управлением, реализуемых инвалидам в порядке, определяемом Правительством РФ), а также отдельные виды минерального сырья по перечню, утвержденному Правительством РФ (подакцизные товары). При ввозе подакцизных товаров на территорию РФ порядок их обложения акцизами устанавливается Федеральным законом «Об акцизах» и таможенным законодательством РФ.

АКЦИОНЕР (англ. jointstock company) — участник акционерного общества, владелец акций. Получает прибыль в виде дивидендов. Согласно Федеральному закону «Об акционерных обществах» не отвечает по обязательствам общества и несет риск убытков, связанных с его деятельностью, только в пределах стоимости принадлежащих ему акций. Другие права и обязанности оговариваются в уставе акционерного общества.

АКЦИОНЕРНОЕ ОБЩЕСТВО — форма объединения капиталов посредством выпуска акций на сумму консолидированного капитала. Уставный капитал акционерного общества разделен на определенное число акций, позволяющих акционерам получать долю в его прибыли в форме дивиденда. Акционерное общество является юридическим лицом. От своего имени приобретает и осуществляет имущественные и иные права. Акционеры не отвечают по обязательствам акционерного общества и рискуют понести убытки, связанные с его деятельностью, лишь в пределах стоимости принадлежащих им акций. Одно из преимуществ акционерных обществ состоит в возможности привлечения и использования не только крупного, но и мелкого капитала. Правовое положение акционерного общества в России регулируется Законом «Об акционерных обществах». В России оно может быть создано одним лицом или состоять из одного лица в случае приобретения им всех акций общества.

Акционерное общество может быть открытым или закрытым. В открытом акционерном обществе акционер может передавать принадлежащие ему акции другому лицу без согласия других акционеров. В закрытом - акции распределяются или перераспределяются только среди его учредителей. Число акционеров закрытого акционерного общества в России не должно превышать 50. Если число акционеров превысит этот предел, то в течение одного года оно должно быть преобразовано в открытое. Высшим органом управления акционерного общества является общее собрание акционеров, созываемое, как правило, один раз в год. Его текущими делами руководит правление, наблюдательный совет, совет директоров.

АКЦИОНЕРНОЕ ПРАВО совокупность законов и нормативно-правовых актов, регулирующих деятельность акционерных обществ. В большинстве стран мира каждый владелец акций имеет право: свободно передавать принадлежащие ему акции; получать долю чистой прибыли, подлежащей распределению между акционерами (дивиденд); приобретать часть имущества общества, оставшегося после ликвидации, пропорционально числу находящихся у него акций; получать информацию о размере уставного фонда, категории выпущенных акций.

Согласно акционерному праву акции общества подразделяются на обыкновенные и привилегированные. Владельцы обыкновенных акций имеют особые права, а именно: на участие в общих собраниях акционеров с правом голоса лично или через представителя; избирать и быть избранными в органы управления или контрольные органы общества. Владельцы привилегированных акций имеют право: на получение фиксированных (заранее установленных) дивидендов; первоочередное получение доли имущества при разделе его в случае ликвидации общества; на участие в общих собраниях, но без права голоса. По мере развития акционерного капитала акционерное право совершенствуется, дополняется с учетом складывающихся реалий в той или иной стране.

АКЦИЯ — ценная бумага, свидетельствующая о внесении определенной доли (пая) в капитал акционерного общества. Дает владельцу право на получение части прибыли акционерного общества в виде дивиденда. Денежная сумма, обозначенная на акции, составляет ее номинальную стоимость. На рынке ценных бумаг акции продаются по рыночному курсу, который зависит от спроса и предложения на акции. Спрос и предложение на акции зависят от величины выплачиваемого по ним дивиденда и нормы банковского процента по вкладам. Акции крупных компаний продаются на фондовой бирже. Акции бывают: привилегированные, обыкновенные, бесплатные, именные, на предъявителя.

АЛЬТЕРНАТИВНЫЕ МЕТОДЫ ОПРЕДЕЛЕНИЯ ДЕФИЦИТА БЮДЖЕТОВ — методы, используемые в целях оценки отдельных факторов, влияющих на состояние экономики. Поступления и платежи органов государственного управления определяются по фактическому движению денежных средств. Соответственно при составлении бюджетов не учитывается их задолженность по неоплаченным обязательствам: неоплаченным государственным заказам и закупкам, задолженность государственным служащим по зарплате, задолженность в пенсионный фонд, не выплаченные вовремя дотации и субсидии и другие. Неоплаченные государственные обязательства равносильны прямому кредитованию государственных органов со стороны других секторов экономики и могут рассматриваться как финансирование дефицита бюджета. В этой связи необходимо производить альтернативный расчет дефицита государственных финансов с добавлением к дефициту, определенному в соответствии с концептуальной основой, сумм неоплаченных государственных обязательств.

Аналогичные расчеты могут производиться также в случаях переноса значительной части платежных обязательств на следующий год. Чтобы проанализировать финансовые операции органов государственного управления с позиций обеспечения ликвидности, определяется чистая финансовая позиция государственного бюджета - величина, характеризующая финансовые активы, минус обязательства. Внутренние и внешние операции органов государственного управления по-разному влияют на экономическое положение страны. В этой связи в целях оценки воздействия государства на внутренний спрос и объем денежной массы внутри страны может быть рассчитан внутренний бюджет и величина дефицита внутреннего бюджета. Для оценки влияния на экономику внешнеэкономических факторов может быть рассчитан внешний бюджет. В зависимости от поставленных задач возможны и другие альтернативные расчеты дефицита.

АМОРТИЗАЦИЯ (от лат. amortisatioin - погашение) - процесс постепенного перенесения стоимости основных фондов на производимые товары. Перенесенная часть стоимости относится к производственным затратам и включается в себестоимость продукции, выступает элементом цены товара. Объективной основой амортизации является участие основных фондов в производственном процессе.

Суть этой особенности состоит в том, что основные фонды полностью, во всем своем объеме действуют в производстве продукта, но вследствие длительных сроков службы их стоимость переносится на готовый продукт не целиком (как, например, сырья), а по частям, по мере их физического и морального износа. Амортизационные отчисления предназначены для полного восстановления стоимости изношенных основных фондов, замены выбывших машин и оборудования новыми, осуществления других капитальных вложений. Износ основных фондов учитывается всеми предприятиями независимо от формы собственности и организационно-правового статуса. Величина амортизационных отчислений не является произвольной. Она устанавливается и регулируется законодательно в соответствии с концепцией политики государства. Определяется в основном двумя обстоятельствами: сроком полезного использования фондов и их восстановительной стоимостью.

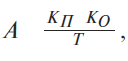

По существующим правилам амортизация начисляется только в течение нормативного срока службы основных фондов или периода, в котором их стоимость полностью переносится на изготовленную продукцию. Классический расчет размеров амортизационных отчислений производится по формуле:

где А — размер ежегодных амортизационных отчислений; Ал — первоначальная стоимость основных фондов; Ко — остаточная стоимость основных фондов на момент их предполагаемого выбытия из эксплуатации; Т — срок службы фондов в годах.

Амортизационные отчисления остаются в распоряжении предприятий и образуют фонд амортизации, который имеет строго целевое назначение при его использовании. В условиях инфляции сумма начисленного износа может оказаться недостаточной для приобретения новых машин и оборудования. Поэтому периодически осуществляется переоценка основных фондов, что позволяет увеличить их стоимость и соответственно повысить амортизационные отчисления.

Во многих странах мира применяется ускоренная амортизация, представляющая собой способ учета амортизации, при котором большая часть стоимости фондов списывается в начальном периоде жизненного цикла изделия и каждое последующее списание осуществляется по прогрессивно уменьшающейся шкале. В целом же в мире используются следующие виды амортизационных списаний: линейное, или пропорциональное, которое может быть простым или ускоренным; дополнительное (когда сумма амортизационных отчислений превосходит первоначальную стоимость списываемого объекта); особое (когда в целях оживления хозяйственной деятельности государство разрешает временно увеличить норму отчислений); предварительное (когда амортизационное списание осуществляется до начала функционирования оборудования); де-грессивное, или списание с уменьшающегося остатка (когда отчисления производятся не от первоначальной, а от балансовой стоимости основных фондов. Последний вид широко используется в странах Европейского Союза.

В современных условиях в экономически развитых странах амортизационные отчисления выступают главным источником финансирования капитальных вложений. На них приходятся 2/3 валовых инвестиций.

АНАЛИЗ ТЕХНИЧЕСКИЙ — анализ изменения статистических данных (цен, объема торгов и т. п.) с помощью графического представления информации для выявления перемены тренда (тенденции) в будущем на основании прошлого без объяснения причины его направления. Технический анализ активно используется при прогнозировании состояния рынка ценных бумаг и валютного рынка и исходит из трех аксиом: движение цен учитывает всю информацию, движение цен подчинено трендам (тенденциям), история повторяется. Основными видами трендов являются первичный, промежуточный и краткосрочный, основным методом при определении трендов является метод последовательности пиков и впадин. Особое внимание при этом уделяется источникам получения информации (первичные и вторичные) и важности и второстепенности анализируемых показателей (зависимые и независимые). Для целей унификации требований, предъявляемых к специалистам в области технического анализа, и их сертификации в 1986 г. была создана Международная федерация технического анализа (IFTA).

АНАЛИЗ ФУНДАМЕНТАЛЬНЫЙ - совокупность методов определения и прогнозирования рыночной стоимости компании, основанных на анализе финансовых (выручка, EBITDA, чистая прибыль, рентабельность, чистая стоимость компании, денежный поток и др.) и производственных (количество и структура реализуемой продукции, производительность труда и др.) показателей ее деятельности. Фундаментальный анализ используется инвесторами для оценки «внутренней» стоимости компании, основываясь на фактических данных финансовой и производственной отчетности, выявлении факторов, которые влияют на ее экономическую эффективность, на валютном рынке для прогнозирования колебания курса валют. Как правило, «внутренняя» стоимость компании отличается от ее рыночной стоимости, так как последняя определяется величиной спроса и предложения на акции компании на рынке ценных бумаг, поэтому фундаментальный анализ показывает потенциал роста или снижения цены акции.

АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ - метод изучения процесса и оценки результатов производственной, торговой, сервисной и других видов экономической деятельности фирмы (предприятия, организации). Анализ хозяйственной деятельности служит аналитической базой для устранения недостатков и развития позитивных направлений деятельности фирмы.

Анализ хозяйственной деятельности может быть: 1) общим -когда анализируются все направления и оценивается конечный результат хозяйственной деятельности фирмы; 2) целевым - когда анализируется конкретное направление в деятельности фирмы или оценивается результат решения конкретной экономической задачи (например, исследование направлений инвестиционных вложений фирмы; оценка целесообразности вложения средств в повышение профессионального уровня персонала фирмы; анализ результатов освоения нового регионального рынка).

Различаются сравнительный и факторный методы анализа хозяйственной деятельности. При сравнительном анализе хозяйственной деятельности сопоставляются показатели хозяйственной деятельности фирмы в динамике (за год, за несколько лет), фактические с нормативными или прогнозируемыми показателями, показатели конкурирующих фирм в целом и в конкретных сферах деятельности. Факторный анализ отображает влияние конкретных мероприятий в производственной, торговой, инвестиционной, сервисной или других хозяйственных сферах деятельности фирмы на изменение ее экономических показателей (конкретных либо всего комплекса).

В условиях современной рыночной экономики распространены такие виды анализа хозяйственной деятельности, как «анализ портфеля заказов», задачей которого является выбор наиболее целесообразных направлений реализации продукции фирмы; «выбор приоритетов» - приоритетных направлений деятельности фирмы; «поиск инвестора» -определение новых источников инвестиционных вливаний; «анализ потребителя» - анализ существующей ситуации и перспектив развития потребительского рынка.

АННУЛИРОВАННЫЙ ЧЕК - чек, оплаченный банком, на который он выставлен. Оплачивая или учитывая чек, банк проставляет свой индоссамент на лицевой или оборотной стороне чека, тем самым окончательно аннулируя его. Аннулированный чек не подлежит обращению.

АНТИДЕМПИНГОВОЕ РЕГУЛИРОВАНИЕ (от англ. dumping - сбрасывание) - регулирование, направленное против демпинга, т. е. против продажи товаров на внешних рынках по бросовым ценам, ценам ниже издержек производства с целью вытеснения конкурента и завоевания рынка сбыта. Поскольку демпинг противоречит здоровой конкуренции, основанной на снижении издержек производства при обеспечении высокого качества товара, то в большинстве стран с развитой рыночной экономикой действует специальное антидемпинговое регулирование, законодательство, либо предусматриваются соответствующие меры в законах, имеющих антимонопольную направленность. Основанием для обвинения в демпинге служит факт продажи товаров ниже его стоимости в стране-изготовителе. Если же относительно низкие цены базируются на снижении издержек производства, применении современной техники и технологий, то их нельзя признать демпинговыми.

Законодательством многих стран, а также документами Европейского Союза (ЕС), предусмотрены меры против демпинга, например антидемпинговые пошлины. В таких условиях экспортеры стараются не доводить дело до судебного разбирательства и идут на добровольное повышение цены, несмотря на то, что это снижает конкурентоспособность реализуемых ими товаров. Еще в 1967 г. на конференции по тарифам стран — участниц ГАТТ в Женеве был принят Международный антидемпинговый кодекс, который предусматривает включение в соответствующее законодательство стран раздела о «нанесенном ущербе» предприятиям в импортирующей стране и предоставлении доказательств об этом. Количественный критерий демпинга впервые был дан в антидемпинговым законе, принятом в Англии в 1992 г.: экспортная цена считается демпинговой, если она на 20% и более ниже, чем на внутреннем рынке в стране происхождения товара, или, по меньшей мере, на 8% ниже мировой цены.

АНТИКРИЗИСНАЯ ПРОГРАММА ОРГАНИЗАЦИИ — это план действий, направленный на повышение эффективности бизнеса и реализацию стратегии его развития в сложном финансовом и конкурентном положении, в том числе направленный на предотвращение банкротства.

Основная цель антикризисной программы организации — успешное преодоление негативного давления внешней среды, создание и реализация внутреннего потенциала роста бизнеса. При разработке антикризисной программы организации учитывается необходимость экстренных, незамедлительных мер по повышению ликвидности и рентабельности бизнеса, сохранению объемов выручки и ранее занятого положения на рынке.

АНТИКРИЗИСНОЕ (ГОСУДАРСТВЕННОЕ) РЕГУЛИРОВАНИЕ — это макроэкономическая категория, отражающая отношения, возникающие при организационно-экономическом и правовом воздействии государства, направленном на защиту предприятий от кризисных ситуаций, предотвращение банкротства или прекращение их дальнейшего функционирования.

Государственное антикризисное регулирование — явление нормативное, т. е. количественно определенное. Оно исходит из анализа ситуации и максимально конкретной и ясной постановки целей, разработки инструментов, способных преобразовать кризисные ситуации в направлении решения поставленных задач. Отправные целевые установки государственного антикризисного регулирования и способы их реализации содержатся в программных документах Правительства РФ, которое, как главный орган исполнительной власти страны, также призвано координировать и контролировать ход и результаты мер государственного антикризисного регулирования.

Экономическая литература по антикризисному управлению подразделяет инструменты государственного антикризисного регулирования на административные и экономические. При этом под административными инструментами понимаются правовое обеспечение, разработка нормативных актов, регулирующих процедуры банкротства, и рекомендации по выходу из кризиса; в то время как экономические инструменты -это налоговая и кредитная политика, регулирование цен, тарифов и пошлин, государственное финансирование и кредитование, инвестиционная политика, обязательное страхование и др.

В числе основных форм государственного регулирования кризисных процессов можно выделить прежде всего нормотворче-скую деятельность, связанную с изданием законов и подзаконных актов. Во-вторых, это финансовое регулирование, включающее формирование бюджета, эмиссию ГКО и других ценных бумаг, предоставление кредитов и ссуд, курсовую политику Центробанка (курс валюты, ставка рефинансирования, лицензирование коммерческих банков), налоговое регулирование (поэтапное смещение нагрузки с производственных предприятий на население), тарифы (транспорт, электроэнергия и др.), цены на сырьевые ресурсы. В сфере производства государственное регулирование проявляется в виде государственных заказов на тендорной основе, подрядов на строительство, управления государственными пакетами акций через интегрирование структуры (холдинги, концерны, ФПГ), финансирование НИОКР, поддержки малого и среднего бизнеса, реструктуризации задолженности хозяйственных организаций, поддержки экспорта, защиты импорта. В социальной сфере - обеспечение занятости населения, выплаты пенсий, пособий, стипендий, медицинское обслуживание, предоставление образования, коммунальные услуги.

АНТИКРИЗИСНОЕ УПРАВЛЕНИЕ - это процесс предотвращения, профилактики или преодоления кризиса, отвечающий целям организации и соответствующий объективным тенденциям ее развития.

Антикризисное управление организацией включает разработку и практическое внедрение комплексного экономического механизма регулирования кризисных процессов на микроуровне. Данный механизм заключается в сканировании внешней и внутренней среды организации с целью раннего обнаружения признаков приближения кризиса, оперативной оценки и анализа финансового состояния организации и выявления вероятности наступления ее несостоятельности (банкротства), а также последующем внедрении экономических мер по преодолению кризисной для организации ситуации.

Антикризисное управление включает несколько этапов:

• оперативное антикризисное управление. Цель антикризисного управления на первом этапе — устранение или минимизация наиболее значимых для организации кризисных факторов, таких как:

— снижение платежеспособности;

— низкий уровень или отсутствие самофинансирования;

— спад или стагнация производства;

— рост расходов и снижение выручки по основным видам деятельности;

• текущее антикризисное управление. Эффектом внедрения экономических мер на втором этапе является преодоление кризисного состояния организации в период текущего года: достижение нормативного уровня текущей ликвидности и планируемого уровня рентабельности продукции, улучшение инвестиционной привлекательности организации;

• среднесрочное антикризисное управление. Реализация третьего этапа антикризисного управления производится в течение 3—5 лет и направлена на рост эффективности производства, повышение конкурентоспособности организации, повышение капитализации бизнеса. Она включает комплекс мероприятий, направленных на совершенствование финансово-экономической политики, снижение затрат на основе лучшего использования материальных и трудовых ресурсов, внедрение современных информационных технологий.

АНТИМОНОПОЛЬНОЕ РЕГУЛИРОВАНИЕ (монополия — от греч. monos — один и poleo — продано) — система нормативно-правовых актов, направленных на преодоление негативных сторон монополий, связанных с властью, позволяющих им подавлять свободную конкуренцию и контролировать цены.

В США, Канаде и Австралии антимонопольное регулирование нашло конкретное воплощение в системе так называемых антитрестовских законов, направленных на ограничение деятельности монополий: антимонополистическое законодательство, законы о нечестной конкуренции, ограничительной деловой практике, нечестной торговле и т. д. По существу антитрестовские законы явились в этих странах одним из элементов государственного регулирования экономики.

В отличие от этого, в странах Европы запрещается не сама монополия или доминирующее предприятие, а только злоупотребление монопольной властью. Главной формой государственного контроля здесь является система регистрации картельных и иных ограничительных соглашений в специальных административных органах. Впервые это было предусмотрено Римским договором о Европейском экономическом сообществе (ЕЭС) в 1957 г. К широко используемым методам антимонопольного регулирования относятся: постоянный государственный мониторинг деятельности монополий, отмена неправильных решений, наложение крупных штрафов.

Большинство законов антимонопольного регулирования запрещает различные виды ограничительных соглашений: фиксирование цен, соглашения о разделе рынка, связывающие контракты. Эта же система используется и в Российской Федерации.

АНТИТРЕСТОВСКОЕ ЗАКОНОДАТЕЛЬСТВО — направлено на ограничение монополистической мощи. Из развитых индустриальных стран оно в наибольшей степени было разработано в США. Так, известны законы Шер-мана (1980 г.), Клейтона (1914 г), Келлера-Кекоффера (1950 г.), а также постановления министерства юстиции и судов. Вводится контроль за рыночным поведением компаний и рыночной структурой. В целях ограничения конкуренции запрещались объединения или сговоры между фирмами. Запрещались «связанные контракты», при которых фирма принуждает покупателя или продавца иметь дело исключительно с ней. Не разрешались «взаимопереплетающиеся» директораты, т. е. приобретение акций фирм в связи с ростом их размера, контроля над рынком. В 80—90-е годы применение антитрестовского законодательства становится все более неопределенным и либеральным. В России также разрабатывается антимонопольное законодательство и создаются органы, которые будут осуществлять контроль за рыночным поведением и структурой экономики.

АРБИТРАЖ — 1) коммерческая деятельность, состоящая в использовании разницы цен одинаковых биржевых объектов (векселей, ценных бумаг, товаров) на различных рынках с целью привлечения прибыли; 2) примирительный метод, способ разрешения споров, при котором стороны обращаются к третейским судьям (арбитрам).

АРЕНДА - предоставление или принятие во временное владение и пользование различных природных и имущественных объектов (земли, помещений, предприятий и т. д.), а также иного имущества за определенную договорную плату. Арендодатель может разрешить арендатору сдавать арендованное имущество в субаренду (поднаем) и передавать свои права и обязанности по договору. По срокам аренда бывает долгосрочной и краткосрочной. Произведенные арендатором улучшения арендованного имущества согласно законодательству РФ являются его собственностью. Стоимость неотделимых улучшений арендованного имущества, произведенных арендатором без согласия арендодателя, возмещению не подлежит. Аренда имеет различные виды: прокат, аренда зданий и сооружений, финансовая аренда (лизинг) и др.

АРЕНДАТОР - физическое или юридическое лицо, взявшее во временное пользование за определенную договором плату собственность арендодателя (землю, помещение, жилье, транспортное средство, оборудование и др.). Арендатор по соглашению с арендодателем может выкупить арендуемое имущество. Условия и порядок выкупа определяются договором об аренде. Арендаторами могут выступать юридические лица и граждане других стран, совместные предприятия, международные объединения и организации, а также иностранные государства. В последнее время в России получает все большее распространение новая форма аренды - лизинг. Согласно Гражданскому кодексу РФ арендатор обязан поддерживать арендуемое имущество в исправном состоянии, производить за свой счет текущий и капитальный ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды.

АРЕНДНАЯ ПЛАТА - плата за использование взятого во временное пользование имущества, платежи за право приложить капитал к арендуемой собственности. Порядок, условия и сроки внесения арендной платы определяются договором. В зависимости от условий договора арендная плата, как правило, включает в себя: часть амортизационных отчислений от стоимости арендуемого имущества (текущий и после срока аренды), часть полученной прибыли, которую арендатор уступает собственнику, и имущества в размере банковского процента от стоимости арендуемого имущества. Арендная плата может проводиться в виде процента от реализации продукции.

АРЕСТ - арест денежных и иных ценностей юридических и физических лиц, находящихся на счетах, во вкладах, на хранении в кредитной организации (банке). Может быть наложен судом, в т. ч. арбитражным, судьей, по постановлению органов предварительного следствия с санкции прокурора. Кредитная организация при аресте счета немедленно прекращает расходные операции по этому счету в пределах средств, на которые наложен арест. Взыскание на эти средства может быть осуществлено только на основании исполнительных документов, а их конфискация -на основании вступившего в законную силу приговора суда.

АРКО - используемая в деловой практике аббревиатура: агентство по реструктизации кредитных организаций.

АРТЕЛЬ - добровольное объединение лиц для образования и ведения на основе обобществленных средств производства коллективного хозяйства. Члены артели наряду с трудовым участием производят взносы (вступительные, паевые и т. д.). Все имущество является собственностью артели. Имущественные доходы, кроме паевого, неделимы. Уровень заработной платы и вознаграждения за труд определяется общим собранием артели.

АССИГНОВАНИЕ - сумма денежных средств, выделенная из централизованных или децентрализованных источников финансирования для покрытия затрат на определенные цели.

АССОРТИМЕНТ - состав однородной продукции по видам, сортам и маркам. Подразделяется на групповой и развернутый. Групповой - это перечень различных видов продукции производственно-технического назначения и товаров народного потребления. Развернутый - состав продукции и товаров одного вида, различаемых по отдельным признакам: маркам, профилям, артикулу, модели, фасону, росту, размеру, цвету, рисунку, упаковке, рецепту и т. д.

Выделяют ассортимент услуг. По степени детализации он разделяется на три вида: групповой, видовой и внутривидовой. Групповой включает в себя перечень крупноагрегированных видов услуг (образование, здравоохранение, транспорт, связь, бытовые услуги и др.). Видовой представляет собой расчленение группового ассортимента на отдельные конкретные виды. Внутривидовой включает перечень конкретных работ, выполняемых в рамках определенного вида услуг. Например, в парикмахерских услугах могут значиться такие виды работ, как стрижка, завивка волос, маникюр и т. п.

АССОЦИАЦИЯ — союз, объединение. Термин введен Дж. Лок-ком, английским философом, в социально-политической концепции исходившего из теории общественного права и договора самостоятельных физических и юридических лиц. Ассоциация — широкое понятие, означающее связь между различными образованиями, составляющими определенное единство. Различают ассоциации по смежности (в пространстве и времени) и сходству. В общественной жизни ассоциация представляет собой союзы или объединения государств, например АСЕАН (ассоциация государств юго-восточной Азии), союзы людей и учреждений определенной специализации (ассоциация художников, ассоциация научных учреждений, ассоциация адвокатов, врачей и т. д.).

В экономике сельского хозяйства ассоциации строятся на принципах, близких к кооперативным, однако отличаясь более широкой самостоятельностью членов-участников от соответствующих объединений, в частности агропромышленных, масштабами и пространственными границами, органами управления. Примером ассоциации является АККОР (ассоциация крестьянских (фермерских) и сельскохозяйственных кооперативов). Однако по принципам образования и функционирования АККОР не соответствует действительному понятию А., которые создаются по инициативе снизу и имеют определенные локальные или региональные границы, узкопрофессиональное направление деятельности.

На принципах ассоциации могут объединяться фермерские хозяйства, крупные предприятия как на местном уровне, так и в рамках отраслей сельского хозяйства (молочная ассоциация, ассоциация льноводов, свекловодов и т. д.). Форму ассоциации могут иметь многоотраслевые сельскохозяйственные или агропромышленные объединения, хотя по существу это будет кооператив, товарищество, агрофирма. Как самостоятельная форма коллективного хозяйства ассоциации в аграрной сфере (как и акционерное общество) в мировой практике не имеют широкого распространения.

АССОЦИАЦИИ ССУДО-СБЕРЕГАТЕЛЬНЫЕ — учреждения, занимающиеся аккумулированием сбережений и предоставлением ссуд на приобретение жилья. В основном образованы в форме взаимных предприятий, не имеющих акционерного капитала. Также известны под названием сберегательных ассоциаций, строительных и ссудных ассоциаций или строительных обществ, кооперативных банков. В России были распространены в дореволюционный период. В настоящее время наибольшее распростроне-ние получили в США.

Первая ссудосберегательная ассоциация возникла в США в 1831 г. Первые 40 ее членов согласились ежедневно сберегать определенную сумму и вносить эти деньги в фонд для предоставления жилищных ссуд своим членам. Ограниченность средств, аккумулируемых таким способом, заставила большинство ассоциаций в середине XIX в. открывать сберегательные счета широкой публике, что превращало их в открытые сберегательные учреждения. К 1890 г. ссудосберегатель-ные ассоциации были практически в каждом штате США.

АССОЦИИРОВАННЫЙ ЧЛЕН - должностное лицо, партнер или акционер, не являющийся персональным членом биржи.

АТТЕСТАТ - письменный официальный документ: 1) об окончании учебного заведения; 2) удостоверяющий право военнослужащего на получение денежного и вещевого довольствия либо право его иждивенца на получение части денежного довольствия.

АТТЕСТАЦИЯ - способ определения уровня знаний, квалификации работника или учащегося. Является обязательным условием для присвоения работнику ученого звания, ранга, квалификационного разряда. В последнее время применяется при выдаче лицензий высшим и средним специальным учебным заведениям на право вести подготовку и переподготовку кадров. Условия, порядок и сроки аттестации определяются нормативными актами.

АТЭС - Азиатско-Тихоокеанский форум экономического сотрудничества. Объединяет экономики 21 страны бассейна Тихого океана самого разного уровня развития, начиная от США, Канады, Австралии, Китая, Японии и кончая Папуа-Новой Гвинеей, Брунеем и другими развивающимися странами. В середине прошлого века в странах — участниках АТЭС проживало более 1/3 населения мира, производилось около 60% мирового ВВП и велось около 50% мировой торговли. Экономическая зона АТЭС является самой динамично развивающейся в масштабах планеты; ей предсказывают роль главного лидера мировой экономики XXI в. Налаживается сотрудничество АТЭС с другим интеграционным блоком - ЕС. Для

России, являющейся членом АТЭС, тем самым открывается возможность использовать все экономические и геополитические выгоды своего евразийского статуса.

АУДИТОРСКАЯ ДЕЯТЕЛЬНОСТЬ — вид предпринимательства, связанный с финансовой проверкой хозяйствующего субъекта, его бухгалтерских счетов, отчетности и других документов на предмет соблюдения установленных правил использования им денежных и иных ресурсов. Осуществляется, как правило, независимыми специалистами или организациями (аудиторскими фирмами, включая международные). Аудиторская проверка может быть обязательной и инициативной. Обязательная проверка проводится в случаях, прямо установленных актами законодательства РФ, инициативная — по решению субъекта хозяйствования. Уклонение хозяйствующего субъекта от проведения обязательной аудиторской проверки либо препятствование ее проведению влечет за собой взыскание на основании решение суда.

Принципиальное отличие аудиторов от ревизоров состоит в том, что первые из них помимо проведения проверок могут оказывать квалификационную помощь по ведению финансового учета, анализу хозяйственной деятельности, консультированию в вопросах налогового, банковского и иного законодательства. Аудиторы и аудиторские фирмы не могут заниматься какой-либо иной предпринимательской деятельностью. Они не вправе передавать полученные ими в процессе аудита сведения третьим лицам для использования их в целях предпринимательской деятельности.

АУКЦИОН — публичная форма организации продажи товарных и иных ценностей на специально организованных торгах. В основе аукционной торговли лежит принцип состоятельности покупателей. Аукционный торг начинается с определения номера лота (группа товара, предлагаемого на продажу) или предмета и отправной цены. Торги ведет аукционист, наделенный полномочиями объявления во время торгов цен и покупателя, предложившего наивысшую цену.

Основными видами аукциона являются товарные и валютные. На товарных продаются произведения искусства, ювелирные изделия, меха, а также уникальные, редко встречающиеся товары и иные ценности. По российскому законодательству на аукционе можно приобрести объект приватизации. Валютные аукционы организуются для конкурсной продажи за национальную валюту свободно конвертируемой валюты. В последнее время в России широкое распространение получили земельные и иные аукционы.

АУТСАЙДЕР - 1) фирмы и компании, занимающие незначительное и малозначащее место на рынке; 2) брокер, не являющийся членом биржи, но имеющий разрешение на работу в торговом зале; 3) устаревшее предприятие, показатели деятельности которого постоянно ухудшаются.

АУТСОРСЕР (англ. outsour-cer) - внешние исполнители неключевых функций организации. Например, компания, выполняющая по контракту для сталелитейного завода финансовые функции (ведение бухучета, внутреннего аудита и пр.), что позволяет последнему отказаться от содержания собственного финансового департамента или бухгалтерии.

АУТСОРСИНГ (англ. outsourcing) - система экономических отношений, связанная с использованием внешних, сторонних для данного хозяйствующего субъекта (компании, фирмы) исполнителей, специализирующихся на отдельных операциях по производству товаров и услуг, в том числе научно-технических.

Виды аутсорсинга многообразны. Они включают привлечение внешних организаций для решения научно-технологических проблем промышленной компании, присвоение его новых идей, знаний объектов интеллектуальной собственности, новых продуктовых линий, готовых технологий, разработанных на стороне. Аутсорсингом именуют операции по продаже отдельных подразделений, переставших отвечать стратегическим целям, а также использование зарубежных источников знания и технологий. К механизмам аутсорсинга относятся и другие формы взаимодействия компаний как внутри страны, так и в глобальном масштабе: различные формы контрактных отношений, сотрудничества и партнерства, стратегических технологических альянсов, слияния и поглощения.

Широкое развитие аутсорсинга является одним из результатов децентрализации управления, происходящей в крупных компаниях, изменения направления их внутренних финансовых потоков, стратегии и корпоративной культуры. Целью этой новой стратегии служит концентрация ресурсов на ключевых направлениях деятельности компаний, сокращение издержек и сроков выполнения работ, снижение уровня рисков.

А. - передача традиционных неключевых функций организации (таких, например, как бухгалтерский учет или рекламная деятельность для машиностроительной компании) внешним исполнителям - аутсорсерам, субподрядчикам, высококвалифицированным специалистам сторонней фирмы; отказ от собственного бизнес-процесса, например, изготовления отливки или составления баланса, и приобретение услуг по реализации этого бизнес-процесса у другой, специализированной организации. Разновидность кооперирования и взаимовыгодного сотрудничества. Широко распространен на Западе, начинает получать распространение и в России.

АУТСТАФФИНГ (англ. out-stuffing) — привлечение компанией внештатного специалиста (фри-лансера), имеющего соответствующие знания, профессиональные навыки и опыт на время выполнения определенного проекта.

Под аутстаффингом понимают вывод сотрудника за штат компании-заказчика и оформление его в штат компании-провайдера, при этом он продолжает работать на прежнем месте и выполнять свои прежние обязанности, но обязанности работодателя по отношению к нему выполняет уже компания-провайдер.

Аутстаффинг возник на Западе в 70-е гг. во время экономического спада. В России спрос на него возник также после кризиса — в 1998 г. Реализация концепции аут-стаффинга в Российской Федерации затруднена в связи с особенностями правового регулирования в сфере труда. В частности, заключение трудового договора подразумевает возникновение взаимных прав и обязанностей у работника и компании-провайдера, но не у работника и компании-заказчика. Оформление же аутстаф-финга с помощью гражданско-правового договора лишает работника гарантий и компенсаций, предусмотренных Трудовым кодексом РФ, права на ежегодный оплачиваемый отпуск и т. п. Таким образом, полноценное развитие аутстаффинга в РФ возможно только при условии совершенствования нормативной базы, регулирующей отношения в сфере труда.

АФФИЛИРОВАННЫЕ ЛИЦА — физические лица (инвесторы), способные оказывать прямое влияние на деятельность компании. Они имеют доступ к инсайдерской информации, обладают сведениями о деятельности предприятия, фирмы, компании. К аффилированным лицам принято относить собственников, сотрудников администрации, крупных кредиторов, аудиторов, а также родственников аффилированных лиц.

БАЗА - экономические данные, используемые в качестве основы сравнения.

БАЗА ДАННЫХ - совокупность электронных информационных средств, содержащих записи в памяти ЭВМ, на магнитных лентах, дискетах, компакт-дисках определенных тематических данных, систематизированных по отраслям знаний. Содержит документальную и фактографическую информацию (статистические материалы, обобщения научного и социального опыта). База данных вместе с техническим и программным обеспечением составляет банк данных.

Аккумулируя опыт и знание специалистов, база данных является основной частью экспертной системы. Создание и эксплуатация базы данных финансируется соответствующими организациями и предприятиями. Рост спроса на информацию имеет место во всех сферах жизни общества, что приводит к быстрому увеличению числа баз данных и широкому их использованию. Развитие Интернета создает для этого дополнительные возможности.

БАЗИСНАЯ ВАЛЮТА - валюта, по отношению к которой котируются другие валюты в данной стране или финансовом центре, например доллар США или фунт стерлингов.

БАЗИСНАЯ ЦЕНА - цена ценной бумаги, котируемой по приносимому доходу, а не по стоимости.

БАЗИСНЫЙ СОРТ - сорт товара, рассматриваемый в контракте в качестве стандартного.

БАЗОВАЯ ДОХОДНОСТЬ -условная доходность в стоимостном выражении на определенную единицу физического показателя (единица площади, численность работающих, единица производственной мощности и т. п.), наиболее полно характеризующая вид предпринимательской деятельности в сфере малого бизнеса в различных сопоставимых условиях.

Б

БАЗОВЫЙ (БАЗИСНЫЙ) ПЕРИОД — в экономических прогнозах, плановых расчетах и экономической статистике период времени, с которым производится сравнение проектируемых или отчетных показателей (ВВП, прибыли и др.), какого-либо другого, обычно более позднего, периода. В качестве базисного периода в экономических расчетах используются, как правило, год, квартал, месяц или момент (дата). При исчислении индексов данные базисного периода служат знаменателем дроби и называются базисной величиной (базой сравнения, базисным уровнем).

БАЛАНС БУХГАЛТЕРСКИЙ (от фр. balance — букв. весы) — документ бухгалтерского учета, одна из форм бухгалтерской отчетности, отражающая в обобщенном денежном выражении состояние, размещение, использование и источники средств организаций на определенную дату; система показателей, характеризующих активы и пассивы предприятий, их движение в процессе производства и реализации продукции и финансовое состояние предприятий. Эти показатели отражаются в основной форме финансовой отчетности предприятий, также называемой бухгалтерским балансом.

Баланс имеет форму таблицы, отражающей активы и пассивы предприятия. Активы баланса характеризуют состав и размещение ресурсов, используемых предприятием для производственно-хозяйственной деятельности, сгруппированных исходя из своей функциональной роли. Различают текущие и долгосрочные активы. К текущим активам относятся денежные средства, запасы сырья, материалов, комплектующих, топлива, дебиторская задолженность со сроками платежей до одного года после отчетной даты и др. К долгосрочным активам относятся основные средства и нематериальные активы. Принято считать, что к долгосрочным относятся активы со сроком службы более года. Пассив баланса отражает источники образования средств предприятия, сгруппированные по их назначению и принадлежности. Источниками средств могут быть собственные средства (капитал и резервы) и привлеченные средства. Привлеченные средства представляют собой различного рода обязательства предприятий. Они делятся на долгосрочные и краткосрочные. К долгосрочным пассивам относятся обязательства по кредитам банков, займам, ценным бумагам и т. п. со сроком платежа более года после отчетной даты. К краткосрочной задолженности относятся кредиты и займы со сроком платежа до одного года, кредиторская задолженность и т. п. Активы и пассивы баланса всегда равны друг другу.

Баланс в соответствии с принципами бухгалтерского учета строится на основе двойной записи по дебету и кредиту счетов баланса. По дебету активов (левая сторона счета бухгалтерского учета) отражается наличие и увеличение ценностей в течение отчетного периода, по дебету пассивов отражается уменьшение источников средств. По кредиту (правая сторона счета) в счетах активов отражается их уменьшение, а по счетам пассивов - увеличение учитываемых средств. Соответственно задолженность клиентов перед предприятием за отгруженные товары и оказанные услуги называется дебиторской задолженностью, а задолженность предприятия по своим обязательствам за сырье, материалы, услуги называется кредиторской задолженностью.

Существуют различные виды бухгалтерских балансов, которые классифицируются по следующим основным признакам: по времени составления (вступительные, периодические и годовые, ликвидационные, разделительные, объединительные), по источникам составления (инвентарные, книжные и генеральные), по объему информации (единые и сводные), по формам собственности (балансы государственных, муниципальных, частных организаций, а также общественных организаций), по объекту отражения (самостоятельные и отдельные).

Бухгалтерский баланс является важнейшим источником информации для анализа экономического положения и результатов финансово-хозяйственной деятельности предприятий и используется кредитными учреждениями при принятии решения о выдаче кредитов налоговыми органами, акционерами и др.

Сведения бухгалтерского баланса необходимы для контроля за состоянием и структурой средств и их источников, для анализа финансового состояния предприятия, его платежеспособности и кредитоспособности.

БАЛАНС МЕЖОТРАСЛЕВОЙ, называемый также методом «затраты - выпуск», - это система экономических таблиц, характеризующих связи между отраслями по производству и потреблению продукции. Составляется в денежной и натуральной форме. Баланс состоит из трех частей, называемых квадрантами. Первый квадрант формируется в виде шахматного баланса, по строкам которого отражается распределение произведенной продукции, а по графам затраты на производство. Графы и строки увязаны по итогам. Он характеризует связи между выпуском продукции каждой отрасли, включенной в баланс, и затратами всех других отраслей на ее производство и отражает промежуточное потребление (расход одной продукции на выпуск другой). Во втором квадранте характеризуется структура конечного использования валового внутреннего продукта. По строкам показывается продукция каждой отрасли-производителя, а по графам — ее распределение на конечное потребление, валовое накопление и сальдо экспорта и импорта. Третий квадрант характеризует стоимостную структуру валового внутреннего продукта: оплату труда, прибыль, налоги и др. Будучи составлен в статической форме, баланс позволяет производить динамические расчеты, основанные на математических моделях. Данные межотраслевого баланса могут быть использованы для разработки прогнозов развития экономики, анализа ее сбалансированности, выявления влияния изменений в отдельных отраслях (например в энергетике) на развитие других и экономики в целом, для расчетов влияния изменений цен в отдельных отраслях на цены других отраслей и уровень цен в экономике в целом.

БАЛАНС НАРОДНОГО ХОЗЯЙСТВА — набор взаимосвязанных экономических таблиц, характеризующих процесс и результаты общественного воспроизводства, в условиях плановой нерыночной экономики. Основные таблицы баланса народного хозяйства следующие: баланс производства, потребления и накопления общественного продукта (сводный материальный баланс); баланс производства, распределения, перераспределения и конечного использования общественного продукта и национального дохода (сводный финансовый баланс); баланс трудовых ресурсов; баланс основных фондов народного хозяйства; межотраслевой баланс производства и распределения продукции, а также балансы денежных доходов и расходов населения, капитальных вложений, национального богатства и др. В балансе народного хозяйства экономика подразделяется на две сферы: сферу материального производства (производственную), создающую материальные блага, и непроизводственную, потребляющую материальные блага. Создаваемая в сфере материального производства продукция по стоимости подразделяется на перенесенную стоимость (фонд возмещения) и вновь созданную стоимость (национальный доход). По натурально-вещественной форме созданная в производственной сфере продукция подразделяется на средства производства и предметы потребления. Итоговый результат развития народного хозяйства страны в системе баланса народного хозяйства, называемой также системой материального производства, определяется величиной национального дохода, создаваемого в отраслях материального производства. Баланс народного хозяйства позволяет в принятой в нем системе характеризовать основные показатели и пропорции экономики, осуществлять плановые и прогнозные расчеты их изменения, анализировать взаимосвязи между отраслями в статике и динамике.

БАЛАНС ФИНАНСОВЫХ РЕСУРСОВ - представляет собой баланс всех доходов и расходов как органов государственной власти и муниципальных образований, так и хозяйствующих субъектов на определенной территории. Прогнозный Б. ф. р. РФ, субъекта РФ, муниципального образования и хозяйствующих субъектов на определенной территории (прогноз сводного финансового плана) составляется на основе отчетного баланса за предыдущий год в соответствии с прогнозом социально-экономического развития соответствующей территории и является основой для составления проекта бюджета.

БАЛАНСОВАЯ ПРИБЫЛЬ / УБЫТОК - это конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета организаций и оценки статей их баланса. Балансовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов (включая земельные участки), иного имущества организаций и доходов от внереализационных операций (доходы, получаемые от долевого участия в деятельности других организаций, от сдачи имущества в аренду, доходы (дивиденды, проценты) по акциям, облигациям и другим ценным бумагам, принадлежащим организации и др.), уменьшенных на сумму расходов по этим операциям. Прибыль или убыток, выявленные в отчетном году, но относящиеся к операциям прошлых лет, включаются в балансовую прибыль отчетного года. Балансовая прибыль - это прибыль организации до вычетов и отчислений.

БАЛАНСОВАЯ СТОИМОСТЬ - стоимость основных средств и нематериальных активов, по которой они принимаются к бухгалтерскому учету. Первоначальная стоимость основных средств и нематериальных активов, приобретенных за плату, включает суммы фактически произведенных затрат на их изготовление (постройку) или приобретение, транспортировку (включая тариф на перевозку), стоимость погрузочных и разгрузочных работ, строительно-монтажные работы (фундамент, монтаж, наладка) и другие работы, связанные с вводом их в действие, а также суммы, уплачиваемые организациями за информационные и консультационные услуги, связанные с приобретением основных средств и нематериальных активов, регистрационные сборы, государственные пошлины и другие аналогичные платежи за исключением налога на добавленную стоимость и других возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ.

Для основных средств балансовая стоимость может быть первоначальной и восстановительной (рыночной). Восстановительная балансовая стоимость основных средств — это стоимость их воспроизводства, т. е. строительства или приобретения на определенную дату и по рыночным ценам на эту дату. Восстановительную стоимость можно определить экспертным путем исходя из существующих рыночных цен или с помощью заранее заданных коэффициентов инфляции. Восстановительной считается и стоимость, определяемая в результате переоценки основных средств, производимой по решению Правительства Российской Федерации.

БАЛАНС ОПЕРАЦИЙ С КАПИТАЛОМ И ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ — это счет платежного баланса, характеризующий накопления. Он включает два счета: «счет операций с капиталом» и «финансовый счет». В предшествующих рекомендациях Международного валютного фонда по составлению платежного баланса финансовый счет назывался счетом операций с капиталом. Счет имеет следующий вид.

А. Счет операций с капиталом

1. Капитальные трансферты

2. Приобретение/продажа не про

изведенных нефинансовых активов

Б. Финансовый счет

1. Прямые инвестиции

1.1. За границу

1.2. В экономику, для которой составляется отчетность

2. Портфельные инвестиции

2.1. Активы_

2.2. Обязательства

3. Прочие инвестиции

3.1. Активы

3.2. Обязательства

4. Резервные активы

По дебету и кредиту счета операций с капиталом отражаются капитальные трансферты и приобретение не произведенных нефинансовых активов (патентов, лицензий, торговых марок). На финансовом счете отражаются операции с активами и обязательствами. Продажа иностранных активов приводит к поступлению иностранной валюты, покупка -к расходу. Соответственно баланс показывает чистые поступления или отток иностранной валюты в результате международных сделок с активами и обязательствами. Если поступления средств от продажи активов другим странам превышают расходы на покупку активов, сальдо баланса положительное и имеет место чистый приток капитала. В случае если страна покупает больше активов, чем продает, баланс сводится с дефицитом и имеет место отток или вывоз капитала.