Глава 1. ОРГАНИЗАЦИЯ РАСЧЕТОВ С БЮДЖЕТОМ ПО НАЛОГАМ И СБОРАМ НА ПРЕДПРИЯТИЯХ ТУРИЗМА

Все организации в РФ обязаны соблюдать законодательство о налогах и сборах и производить уплату налогов и сборов в порядке, объеме и в сроки, установленные в данном законодательстве.

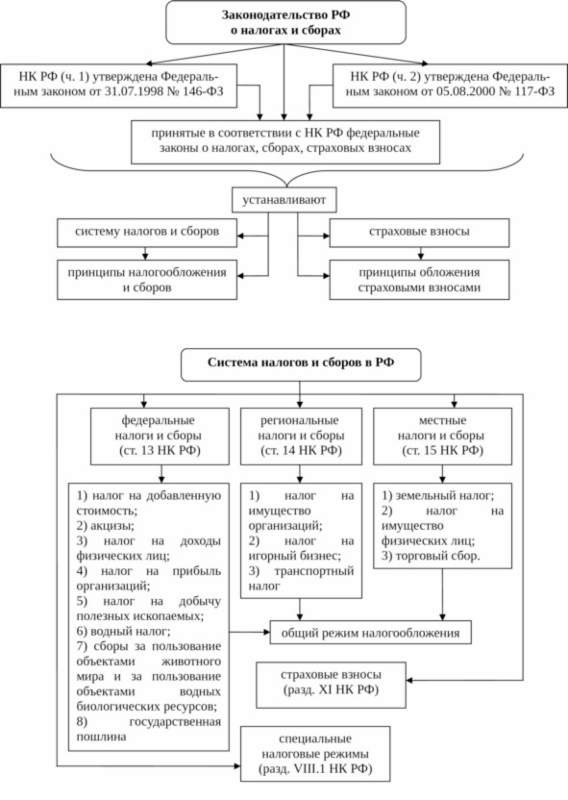

На рис. 1.1 (1) представлена система законодательства РФ о налогах и сборах.

Согласно п. 2 ст. 1 НК РФ данным документом в РФ устанавливается в том числе:

— виды налогов и сборов, взимаемых в РФ;

— основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

— принципы установления, введения в действие и прекращения действия ранее введенных налогов в субъектах РФ и местных налогов;

— права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

— формы и методы налогового контроля;

— ответственность за совершение налоговых правонарушений;

— порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

С 2016 года действие НК РФ распространяется на отношения по установлению, введению и взиманию сборов, страховых взносов в тех случаях, когда это прямо предусмотрено НК РФ.

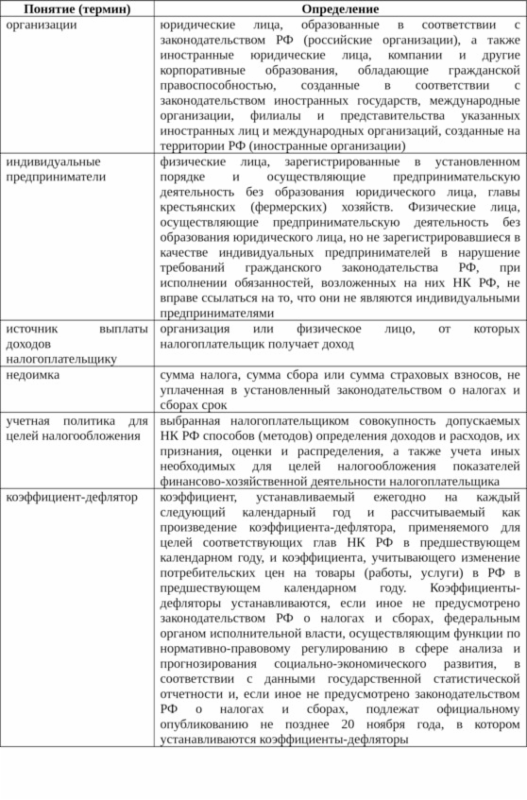

В табл. 1.1 согласно ст. 11 НК РФ представлены основные понятия и термины, наиболее актуальные для плательщиков налогов, сборов, страховых взносов — предприятий туризма.

Рис. 1.1 Законодательство РФ (1) и система налогов и сборов в РФ (2)

Табл. 1.1 Основные понятия и термины, используемые в НК РФ

В настоящий момент в РФ установлено 3 вида налогов и сборов, представленных на рис. 1.1 (2).

В соответствии с п. 6 ст. 12 НК РФ не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные НК РФ.

По состоянию на 2018 год в РФ установлено:

1) 8 федеральных налогов и сборов (ст. 13 НК РФ):

— налог на добавленную стоимость;

— акцизы;

— налог на доходы физических лиц;

— налог на прибыль организаций;

— налог на добычу полезных ископаемых;

— водный налог;

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

— государственная пошлина.

2) 3 региональных налога (ст. 14 НК РФ):

— налог на имущество организаций;

— налог на игорный бизнес;

— транспортный налог.

3) 3 местных налога и сбора (ст. 15 НК РФ):

— земельный налог;

— налог на имущество физических лиц;

— торговый сбор.

Совокупность этих налогов и сборов представляет собой общий режим налогообложения.

Налог считается установленным в РФ лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога.

При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

Согласно п. 2 ст. 17 НК РФ в необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.