автордың кітабын онлайн тегін оқу Финансовый анализ предприятия с помощью коэффициентов и моделей

В.Ю. Жданов, И.Ю. Жданов

Финансовый анализ предприятия с помощью коэффициентов и моделей

Учебное пособие

Информация о книге

УДК 658.14/.17

ББК 65.053

Ж42

Авторы:

Жданов Василий Юрьевич, Жданов Иван Юрьевич – кандидаты экономических наук, лауреаты Государственной премии за комплекс монографий в сфере экономики и управления предприятиями авиационной промышленности на базе информационных технологий, спикеры в бизнес-школах, предприниматели, основатели финансового блога finzz.ru.

В книге раскрывается комплексный финансовый анализ предприятия, который начинается с аналитических методов горизонтального и вертикального анализа баланса, оценки ликвидности баланса, его чистой прибыли и чистых активов, затем усложняется в коэффициентном анализе, а затем – в моделях комплексной оценки финансового состояния предприятия.

Приводятся расчеты основных финансовых коэффициентов (рентабельности, ликвидности, финансовой устойчивости, оборачиваемости) для российских компаний.

Разбираются современные модели финансового анализа предприятия: MDA- модели, logit-модели, скоринговые модели, рейтинговые модели. Даются подробные формулы расчетов как по российской системе бухгалтерской отчетности, так и по МСФО.

Книга будет полезна специалистам в области корпоративных финансов, финансовым аналитикам, финансовым менеджерам, финансовым директорам, а также научным работникам, студентам, аспирантам, преподавателям.

УДК 658.14/.17

ББК 65.053

© Жданов В. Ю., Жданов И. Ю., 2018

© ООО «Проспект», 2018

Введение

Цель финансового анализа заключается в снижении неопределенности относительно будущей перспективы развития предприятия. Он позволяет решить следующие задачи:

• Оценить и спрогнозировать изменения финансового состояния предприятия.

• Определить направления тенденций и динамику изменения финансового состояния.

• Выделить ключевые факторы, определяющие финансовое состояние на различных уровнях управления предприятием.

• Выявить резервы, с помощью которых можно улучшить финансовое состояние предприятия.

• Выделить угрозы как внешние, так и внутренние для финансового состояния предприятия.

Исходя из целей и задач финансового анализа, можно выделить направления его использования:

• Анализ структуры активов и пассивов предприятия.

• Анализ кредитоспособности (платежеспособности) предприятия и способности расплачиваться по обязательствам.

• Анализ ликвидности предприятия.

• Анализ рентабельности предприятия, продукции, отдельных видов деятельности и подразделений.

• Анализ деловой активности, эффективности и производительности труда персонала.

• Анализ прибыльности деятельности и инвестиционной привлекательности для инвесторов.

Пользователями финансового анализа являются различные участники финансовых процессов, которых можно классифицировать на две группы:

1. Группа внутренних пользователей — руководители предприятий, которые используют финансовый анализ для прогнозирования, оценки состояния своего бизнеса и принятия управленческих решений в сфере финансовой политики.

2. Группа внешних пользователей — инвесторы, кредиторы, партнеры по бизнесу, поставщики продукции. Для данных пользователей финансовый анализ позволяет получить информацию о состоянии надежности предприятия, степени его устойчивости и перспективности взаимодействия с данным предприятием.

Помимо деления финансового анализа по пользователям, его можно разделить на внутренний и внешний.

Внешний финансовый анализ работает с открытой информацией предприятия и использует, как правило, признанные (нормализированные) методики анализа и оценки состояния предприятия. Данные методы ориентированы на проведения сравнительного анализа показателей предприятия с показателями альтернативных предприятий. Целью данных методов является осуществление выбора наилучшего предприятия среди аналогичных по заданным критериям.

Внутренний финансовый анализ использует большее количество различной информации о предприятии. Помимо бухгалтерской отчетности используются также другие нормативные документы, отчеты, планы и внутренние документы. Целью внутреннего финансового анализа является выявление внутренних факторов и причин, влияющих на состояние предприятия.

Источниками информации для проведения финансового анализа являются: данные бухгалтерского и управленческого учета, данные о состоянии имущества предприятия и источниках его формирования (информация об активах и пассивах), информация о деятельности предприятия в исследуемом периоде. Также используется ряд дополнительной информации, позволяющей провести точный анализ предприятия: сведения об учетной политике предприятия, информация об износе основных средств, нематериальных активов, количество персонала, доля просроченной кредиторской и дебиторской задолженности, объем проданной продукции.

Можно выделить три этапа, которые вытекают друг из друга. О них подробно будет изложено в этой книге:

1 этап. Аналитические методы финансового анализа (анализ абсолютных показателей).

На этом этапе производится анализ баланса и абсолютных показателей. Для этого используют горизонтальный, вертикальный, факторный и сравнительный анализ.

2 этап. Коэффициентный анализ предприятия (анализ относительных показателей).

Усложнением аналитического анализа является коэффициентный анализ, где рассчитываются относительные показатели. Относительные показатели можно условно разделить на четыре группы: коэффициенты ликвидности, коэффициенты рентабельности, коэффициенты финансовой устойчивости, коэффициенты оборачиваемости (деловой активности).

Анализ коэффициентов, их динамики, чувствительности изменения и направления изменения позволяет оценить финансовое состояние любого предприятия.

3 этап. Оценка с помощью финансовых моделей (анализ интегральных моделей).

Заключительным этапом финансового анализа является оценка предприятия с помощью моделей. Они, как правило, имеют вид регрессионных уравнений, состоящих из набора финансовых коэффициентов с весовыми коэффициентами. Результатом расчета по модели является заключение о финансовом состоянии предприятия.

Таким образом, последовательность комплексного анализа финансовой отчетности следующая: сначала анализируются строки баланса, далее рассчитываются коэффициенты и в завершении предприятие оценивается с помощью финансовых моделей.

Глава 1.

Аналитические методы финансового анализа

Аналитические методы финансового анализа уделяют особое внимание анализу структуры и динамики статей финансовой отчетности. В его основе лежит сравнение активов и пассивов на близких платежных горизонтах, оценка ликвидности баланса, а также анализ тенденций в изменении статей баланса и поиск причин их обусловивших.

Помимо анализа проверяется достоверность финансовой отчетности предприятия, качество бухгалтерского учета на предприятии, оценивается степень соответствия денежной оценки активов и обязательств их реальным рыночным величинам, с качественной стороны производится оценка деловой репутации, уровня менеджмента, профессионализма кадров, перспективы развития отрасли, стадии жизненного цикла предприятия. Основой аналитических методов финансового анализа является горизонтальный и вертикальный анализ.

Горизонтальный анализ

Горизонтальный анализ — это метод оценки динамики изменения и направления (тренда) ключевых показателей финансовой отчетности. Проведение горизонтального анализа для бухгалтерского баланса преследует следующие цели и задачи:

• Оценка динамики изменения активов и пассивов организации.

• Определение доли источников финансирования капитала компании.

• Диагностика изменения структуры капитала: долей собственных и заемных средств, дебиторской и кредиторской задолженности.

• Оценка эффективности функционирования предприятия выраженная в динамике чистой прибыли.

• Определение негативных тенденций изменения статей баланса, снижающие степень маневренности компании и ее финансовой устойчивости.

Полученная оценка используется в диагностике финансового состояния предприятия и позволяет выделить проблемные зоны. Управление и отслеживание критического изменения показателей баланса позволяет своевременно принимать управленческие решения. Горизонтальный анализ используется не только для анализа бухгалтерского баланса, а также и для анализа показателей отчета о финансовых результатах и отчете о движении денежных средств.

Методы горизонтального финансового анализа

Рассмотрим основные методы (подходы) горизонтального анализа отчетности и направления их практического применения.

| Методы горизонтального анализа |

Направления применения |

| Сопоставление финансовых значений отчетного периода с показателями предшествующего периода |

Используется для оценки краткосрочного тренда и выражается сравнения показателей текущего и предыдущего периода |

| Сопоставление показателей отчетного периода с показателями аналогичного периода прошлого года |

Применяется организациями с сезонностью производства и реализации продукции, что также отражается и в финансовой отчетности |

| Сравнение ряда финансовых показателей за предшествующие периоды |

Используются компаниями для оценки долгосрочного тренда и темпа роста / спада ключевых финансовых показателей |

| Сравнительный анализ показателей компании с показателями отрасли |

Оценка положения компании в отрасли и степени ее эффективности функционирования и конкурентоспособности |

Пример горизонтального анализа бухгалтерского баланса ПАО «КАМАЗ» с выводами в Excel

Для примера проведения горизонтального анализ возьмем финансовую отчетность предприятия «КАМАЗ», которую можно скачать с официального сайта компании. Рассмотрим, как должен быть проведен анализ: для раздела «Внеоборотные активы» и сделаем выводы. Первоначально необходимо внести данные баланса за три периода: на конец 2016, 2015 и 2014 года.

Для расчета абсолютного изменения показателей баланса необходимо из значений за рассматриваемый год вычесть значения предыдущего. Относительное изменение отражает процент снижения или увеличения показателей баланса.

Абсолютное изменение нематериальных активов (G9) за 2015 год =D9 – C9

Относительное изменение нематериальных активов (J9) за 2015 год = D9/C9

Абсолютное изменение результатов исследований и разработок (G10) за 2015 год =D10 C10

Относительное изменение результатов исследований и разработок (J10) за 2015 год = D10/C10

Абсолютное изменение основных средств (G13)за 2015 год=D13 — C13

Относительное изменение основных средств (J13)за 2015 год =D13/C13

Абсолютное изменение доходных вложений в материальные ценности (G14) за 2015 год =D14–C14

Относительное изменение доходных вложения в материальные ценности (J14) за 2015 год =D14/C14

Абсолютное изменение финансовых вложений (G15) за 2015 год =D15 — C15

Относительное изменение финансовых вложений (J15) за 2015 год =D15/C15

Абсолютное изменение отложенных налоговых активов (G16) за 2015 год = D16 –C16

Относительное изменение отложенных налоговых активов (J 16) за 2015 год = D16/C16

Абсолютное изменение прочих внеоборотных активов (G17) за 2015 год = D17–C17

Относительное изменение прочих внеоборотных активов (J 17) за 2015 год = D17/C17

Абсолютное изменение внеоборотных активов (G18) за 2015 год =D18 — C18

Относительное изменение внеоборотных активов (J 18) за 2015 год = D18/C18

На рисунке представлен пример расчетов абсолютных и относительных изменений показателей баланса ПАО «КАМАЗ» за три года.

После расчета показателей для всех строк бухгалтерского баланса необходимо дать оценку динамике изменения. Так, доля нематериальных активов предприятия снижалась каждый год и в итоге за рассматриваемые три года снизилась на –242 522 тыс. руб. (E9–C9), что составило снижение на 72,4% (1–E9/C9).

Результаты исследований и разработок каждый год увеличивались и в конце 2016 года составили 922 633 тыс. руб., что составило 474% по отношению к 2014 году ((E10–C10)/C10).

Основные средства ПАО «КАМАЗ» изменяли не равномерно. Можно отметить общую снижающую тенденцию за три года. В конце 2016 года основные средства уменьшились на –2 280 198 тыс. руб. (E13–C13), что в относительном выражении составило –9% ((E13–C13)/C13).

Доходные вложения в материальные активы имеют положительную тенденцию роста по отношению к 2014 году — увеличились на 189 172 тыс. руб. (E14–C14), что в относительном выражении составило +13% ((E14–C14)/C14).

Финансовые вложения увеличивались на протяжении всех периодов. В конце 2016 года 23 558 019 тыс. руб. (E15–C15), что в относительном выражении составило + 914% ((E15–C15)/C15)

Отложенные налоговые активы имели положительную динамику каждый рассматриваемый год. Увеличение было на 1 749 141 тыс. руб. (E16–C16), что составило 67% ((E16–C16)/C16).

Прочие внеоборотные активы увеличивались ежегодно и на конец 2016 года составили + 479 025 тыс. руб. (E17–C17), что в относительном выражении было +9% ((E17–C17)/C17).

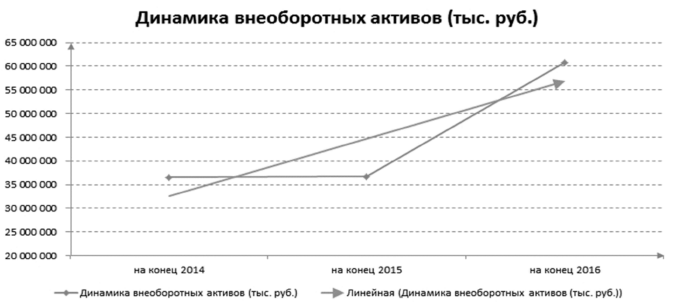

Итого внеоборотные активы за три года увеличились на +24 214 563 тыс. руб. (E18–C18), что в относительном выражении составило +66% ((E18–C18)/C18). Наблюдается положительный тренд, за счет роста нематериальных активов, результатов исследований и разработок, доходных вложений в материальные ценности, финансовые вложения, отложенных и прочих внеоборотных активов. На рисунке показана динамика изменения внеоборотных активов.

Аналогичным образом проводится анализ для других разделов баланса: для оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств, а также отчетов: отчета о финансовых результатах и отчета о движении денежных средств. У рассматриваемого предприятия наблюдается положительный рост внеоборотных активов, что свидетельствует об эффективной управленческой деятельности организации.

Вертикальный анализ

Вертикальный анализ — это метод диагностики финансового состояния организации и оценка динамики изменения структуры. Целью вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Анализ применяется для оценки структуры бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств.

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

• Оценка структурного изменения активов / пассивов компании.

• Расчет изменения доли заемного капитала организации.

• Определение состава оборотного и внеоборотного капитала.

• Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.д.

Вертикальный анализ является одним из инструментов (методов) анализа финансовой отчетности организации для диагностики негативной тенденции изменения показателей, снижения финансовой устойчивости из-за роста доли заемного капитала и т.д.

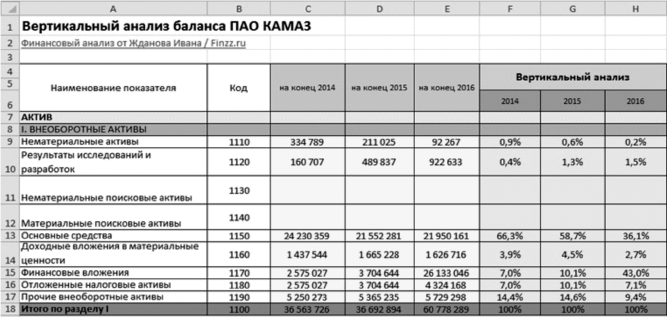

Пример вертикального анализа баланса для ПАО «КАМАЗ» в Excel

Рассмотрим пример вертикального анализа бухгалтерского баланса для компании ПАО «КАМАЗ». Проведем вертикальный анализ внеоборотных активов, для этого необходимо оценить какую часть / долю занимают ее составные части.

Доля нематериальных активов (F9) =C9/$C$18

Доля результатов исследований и разработок (F10) = C10/$C$18

Доля основных средств (F13) = C13/$C$18

Доля доходных вложений в материальные ценности (F14) = C14/$C$18

Доля финансовых вложений (F15) = C15/$C$18

Доля отложенных налоговых активов (F16) = C16/$C$18

Доля прочих внеоборотных активов (F17) = C17/$C$18

Можно заметить, что сумма всех частей дадут 100%. На рисунке представлен пример проведения вертикального анализа внеоборотных активов в бухгалтерском балансе.

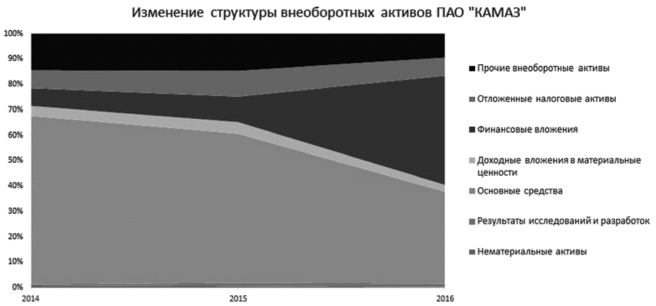

На следующем этапе можно выделить максимальные и минимальные доли в формировании внеоборотных активов на 2014 год. Максимальную долю в формировании внеоборотных активов (66,3%) занимает основные средства, минимальная доля у результатов исследований и разработок (0,4%). Для отражения динамики изменения структуры необходимо построить диаграмму областей.

Можно отметить, что к 2016 году наблюдается снижение доли основных средств (ОС) с 66,3 до 36,1% и увеличение доли финансовых вложений с 7 до 43%. Снижение доли ОС может свидетельствовать о снижении вложений предприятия в производство и в развитие долгосрочного потенциала. К основным средствам относят: здания, сооружения, оборудование, транспортные средства, инструмент и инвентарь.

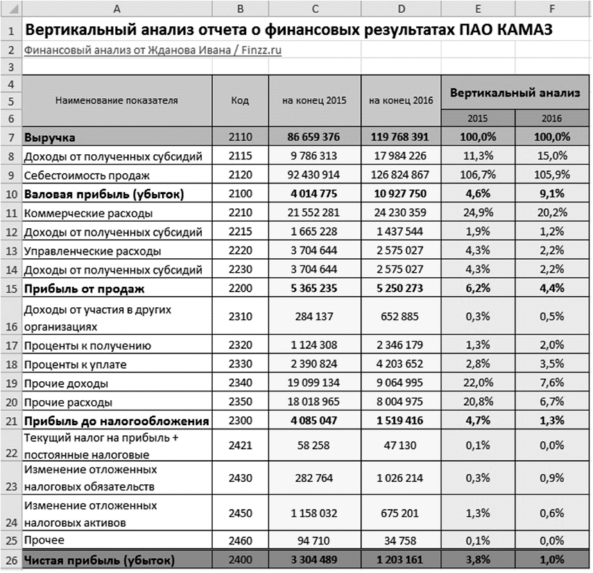

Вертикальный анализ отчета о финансовых результатах

Универсальность метода позволяет его применять для анализа отчета о финансовых результатах и определить, как изменялась доля расходов и доходов при формировании выручки. Для примера возьмем предыдущую финансовую отчетность ПАО «КАМАЗ» и отразим изменение показателей выручки за 2015 и 2016 год. Можно заметить, что выручка составляет 100%.

Доход от полученных субсидий (Е8) =C8/C7

Себестоимость продаж (Е9) =C9/$C$7

Валовая прибыль (Е10) =C10/$C$7

Аналогичным образом рассчитываются все остальные строки отчета о финансовых результатах. На рисунке представлен пример применения метода.

Как видно из рисунка, себестоимость произведенной продукции (затраты) выше чем выручка, но положительная выручка сохраняется за счет доходов в виде субсидий.

С 2015 до 2016 года было увеличение доли валовой прибыли с 4,6 до 9,1%, снижение прибыли от продаж с 6,2 до 4,4%, уменьшение прибыли до налогообложения с 4,7 до 1,3%.

Особое внимание следует обратить на анализ чистой прибыли. Так, доля чистой прибыли в выручке снизилась с 3,8 до 1% — это может свидетельствовать о снижении финансовой устойчивости и финансовой мобильности, так как способность предприятия совершать реинвестирования чистой прибыли в создание новых основных средств, нематериальных активов (научных разработок и патентов) снизилась. Чистая прибыль является ключевым фактором оценки эффективности функционирования предприятия, ее снижение приводит к утрате инвестиционной привлекательности в долгосрочной перспективе.

Вертикальный анализ применяется как метод анализа финансовых показателей из бухгалтерского баланса, отчета о финансовых результатах, а также может быть использован для отчета о движении денежных средств и для отчета о движении капитала. Метод используется для оценки динамики структуры активов и пассивов баланса. Для проведения комплексного финансового анализа его необходимо использовать совместно с горизонтальным, коэффициентным анализом и оценкой по моделям банкротства.

Сравнение вертикального анализа с другими методами финансового анализа

В таблице представлено сравнение вертикального и горизонтального анализов с другими подходами.

| Название анализа финансовой отчетности |

Направления применения |

Преимущества |

Недостатки |

| Вертикальный анализ (аналог: структурный анализ) |

Применяется для определения структуры капитала организации, финансовых показателей и изменение структуры во времени |

Позволяет отследить структурные изменения активов и пассивов компании |

Используется для диагностики Не дает оценку финансовому состоянию предприятия |

| Горизонтальный анализ (аналог: трендовый анализ) |

Используется для оценки направления и прогнозирования динамики изменения финансовых показателей |

Позволяет оценить динамику изменения по годам финансовых показателей |

Служит в большей степени для диагностики, а не для принятия управленческих решений и оценке финансового состояния |

| Коэффициентный анализ |

Оценка финансовых показателей характеризующих: рентабельность, финансовую устойчивость, оборачиваемость и ликвидность организации |

Дает оценку эффективности тех или иных показателей хозяйственной деятельности предприятия. Внесенные нормативы позволяют выделить проблемные показатели и принять управленческие решения |

Сложно определить вероятность риска банкротства и уровень финансовой надежности |

| Используется для оценки финансовой эффективности предприятий одной отрасли |

|||

| Модели оценки финансового состояния |

Комплексная оценка финансового состояния компании, платежеспособности и финансовой надежности. Применение моделей оценки вероятности банкротства, рейтинговых моделей, бальных и экспертных методов |

Комплексный критерий на основе модели оценки финансового состояния позволяет определить вероятность риска банкротства |

Итоговая оценка может искажаться из-за пикового завышения одного из показателя модели |

Анализ ликвидности баланса

Анализ ликвидности баланса предприятия представляет собой группировку и сравнение всех активов и пассивов предприятия. Активы ранжируются по степени их реализуемости, т.е. чем больше ликвидность актива, тем выше его скорость трансформации в денежные средства. Сами денежные средства обладают максимальной степенью ликвидности. Пассивы предприятия ранжируются по степени срочности погашения. В таблице представлена группировка активов и пассивов предприятия.

| Активы предприятия |

Пассивы предприятия |

||||

| А1 |

Обладают максимальной скоростью реализации |

Денежные средства и краткосрочные финансовые вложения |

П1 |

Высокая срочность погашения |

Кредиторская задолженность |

| А2 |

Обладают высокой скоростью реализации |

Дебиторская задолженность <12 мес. |

П2 |

Умеренная срочность погашения |

Краткосрочные обязательства и кредиты |

| А3 |

Обладают медленной скоростью реализации |

Дебиторская задолженность >12 мес., запасы, НДС, незавершенное производство |

П3 |

Низкая срочность погашения |

Долгосрочные обязательства |

| А4 |

Труднореализуемые активы |

Внеоборотные средства |

П4 |

Постоянные пассивы |

Собственный капитал компании |

Различные виды активов применяются в оценке платежеспособности и кредитоспособности предприятия. Отличие платежеспособности от кредитоспособности заключается в том, что платежеспособность учитывает возможность погашения своих обязательств с помощью всех видов активов, тогда как кредитоспособность отражает способность погашения текущих долгов только с помощью высоколиквидных и быстрореализуемых активов. Реализация медленно и трудно реализуемых активов может привести к потере долгосрочной устойчивости, так как для погашения обязательств будут проданы основные средства: станки, оборудование, машины, которые обеспечивают основную деятельность предприятия.

Поэтому платежеспособность рассчитывают при оценке финансового потенциала предприятия при его ликвидации и продаже, а кредитоспособность используют в оценке стоимости заемного капитала и кредитовании.

Для осуществления оценки ликвидности баланса предприятия необходимо провести сопоставительный анализ между размером активов и пассивов соответствующих групп. В таблице представлен анализ ликвидности предприятия.

| Анализ ликвидности |

Пояснение |

| А1 > П1 |

Предприятие может погасить наиболее срочные обязательства с помощью максимально ликвидных активов |

| А2 > П2 |

Предприятие может рассчитать по краткосрочным обязательствам перед кредиторами, быстро реализуемыми активами |

| А3 > П3 |

Предприятие может погасить долгосрочные займы с помощью медленно реализуемых активов |

| А4 ≤ П4 |

Данное неравенство выполняется автоматически, если соблюдены все три неравенства. Предприятие обладает высокой степенью платежеспособности и может погасить различные виды обязательств соответствующими активами |

Абсолютные и относительные показатели ликвидности предприятия. Оценка платежеспособности

В финансовом анализе уровень ликвидности предприятия оценивается с помощью абсолютных и относительных показателей. На рисунке представлены коэффициенты и их составляющие диагностики ликвидности различного вида.

| Абсолютные показатели |

Относительные показатели |

| Текущая ликвидность Ожидаемая ликвидность |

Коэффициент текущей ликвидности Коэффициент быстрой ликвидности Коэффициент абсолютной ликвидности |

Текущая ликвидность — отражает абсолютную величину покрытия быстро реализуемыми и высоколиквидными активами текущих (краткосрочных) обязательств предприятия. Формула расчета текущей ликвидности имеет следующий вид:

Текущая ликвидность = (А1 + А2) – (П1 + П2)

Перспективная ликвидность (аналог. антиципированная ликвидность) — показывает абсолютную величину превышения медленно реализуемых активов над долгосрочными обязательствами.

Перспективная ликвидность = А3 – П3

Анализ и сопоставление различных уровней активов и пассивов предприятия позволяет судить о степени ликвидности баланса. Если выполняются все условия, то баланс считается ликвидным. При анализе баланса следует учесть, что более ликвидные активы могут покрывать менее срочные обязательства.